経営者なら資金繰りに悩んだことのない人はいません。

月々の取引先への支払い、給料の振り込みだけでなく、こわれた設備の修理や顧客からのクレーム対応の費用など、事業を継続するために会社からは日々さまざまなお金が出ていきます。

出ていくお金より入ってくるお金が多ければお金は残るはず。でもなぜかいつも余裕がない。お金の不安で頭がいっぱいで本業に集中できない。そんな悩みを解消するためにもキャッシュフロー(お金の流れ)を改善しましょう。

【こんな人に読んでほしい】

取引先への支払期日、給料の支給日、借入金の返済期日が迫ってくると資金繰りで頭がいっぱいになる経営者

売上が増えてもお金が増えている実感がない経営者

お金が足りなくなってから銀行に相談すればいいと思っている経営者

入金と出金のタイミングを見直す

お金が入ってくる前に請求書の支払日が来たら慌てますよね。あたりまえのように聞こえるかもしれませんが、この入出金の順番が逆になるケースは少なくありません。

取引先への支払条件や給料の支給日は、いつ会社にお金が入ってくるかを考慮せずに決められるからです。

小売業や飲食業でキャッシュレス決済を導入しているばあい、売上金額の入金より仕入の支払いのほうが早く到来することがかんがえられます。入金は月末なのに支払いは20日という具合です。

建設業のように、工事が完成して入金されるのは数ヵ月先、職人への支払いや材料費の支払いは今月末と、そもそも先にお金が出ていくビジネスモデルの業種もあります。

また売上の季節変動が大きい業種では、繁忙期でかさんだ人件費を閑散期に支払うせいでお金が足りなくなることがあります。

入金は早く、出金は遅く

言うまでもなく入金はなるべく早く、出金をなるべく遅くすると資金繰りはラクになります。

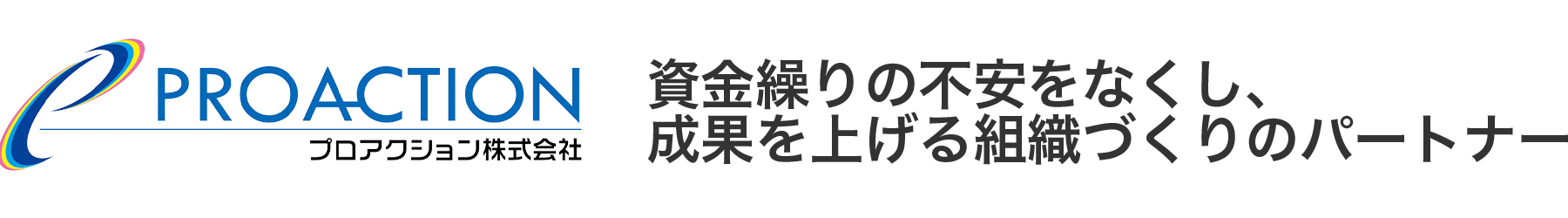

たとえば次のような取り引きをしたとします。

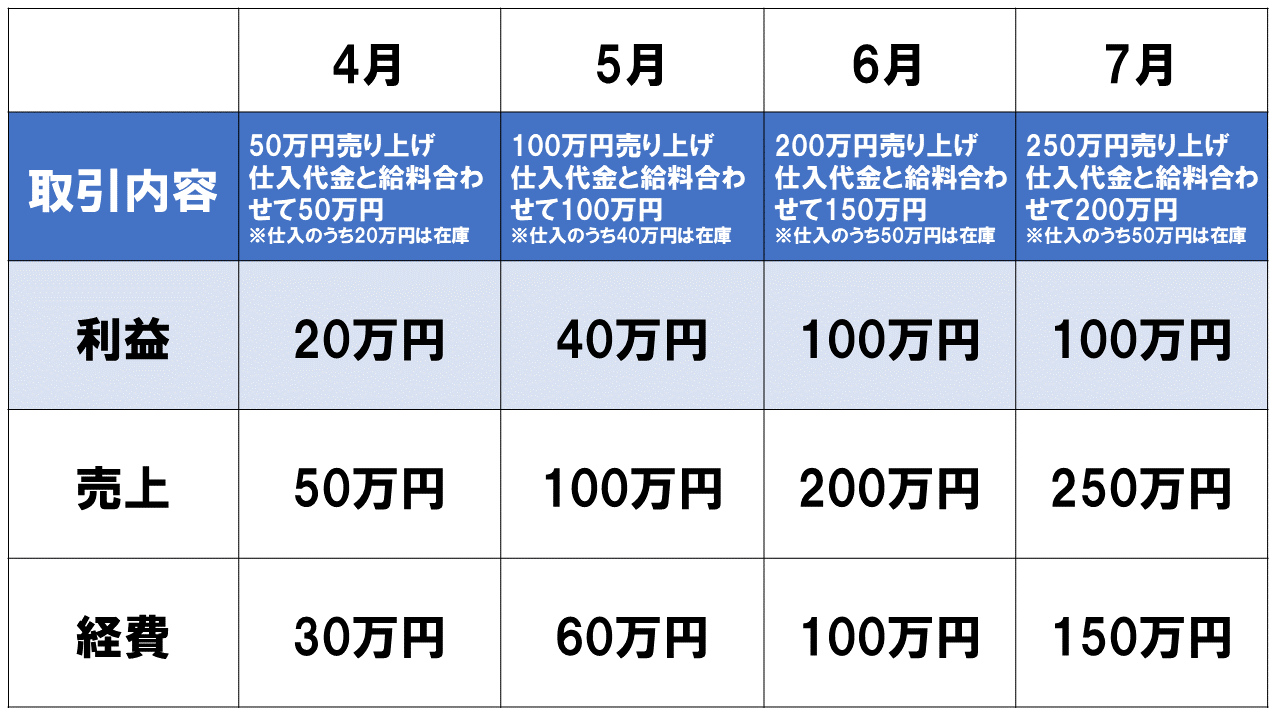

300万円もってスタートです。ひと月めの売上は50万円で仕入にかかる費用と給料支給額を合わせて50万円。ふた月めは売上が100万円で仕入の量を増やしたぶん給料と合わせた費用が100万円。3ヵ月めの売上は200万円で、仕入と給料をあわせて150万円。4ヵ月めは売上250万円でした。

「入金は当月、出金は翌月」という条件の下では、売上が50万円→100万円→200万円と増えるにしたがって、手持ちのお金も増えていきます。

増えたお金で余裕をもって仕入れや給料の支払いができます。

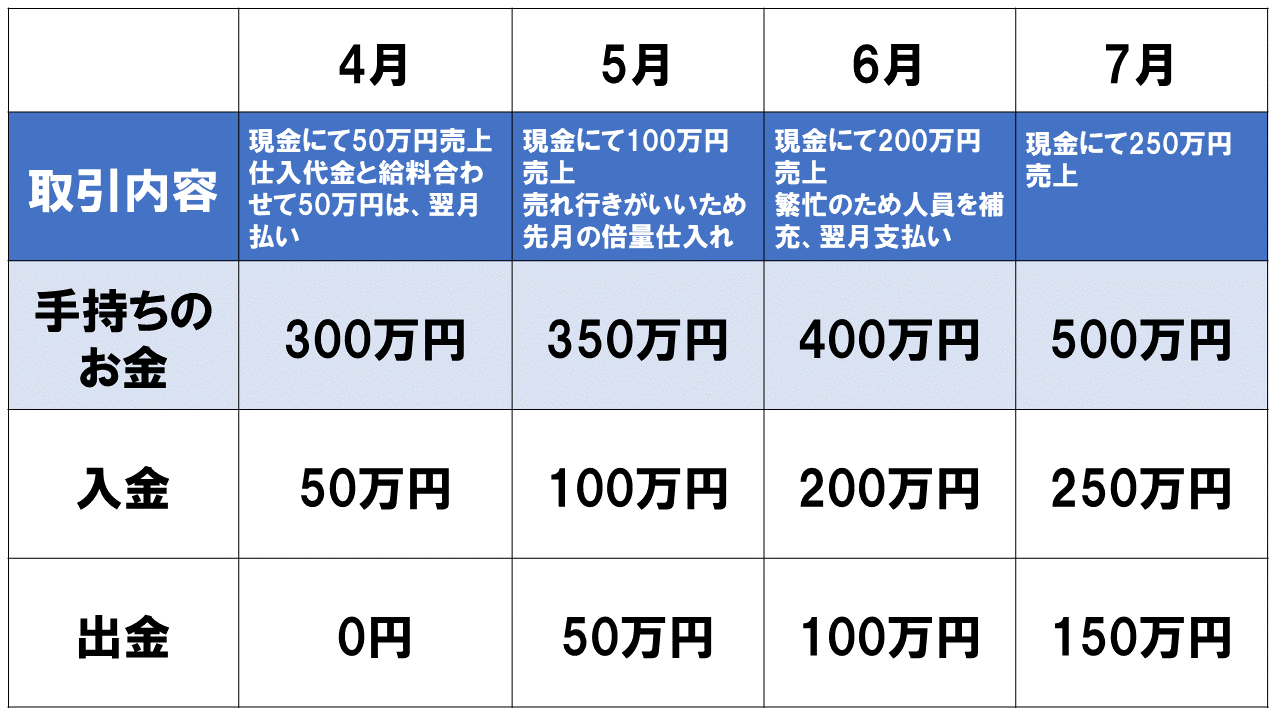

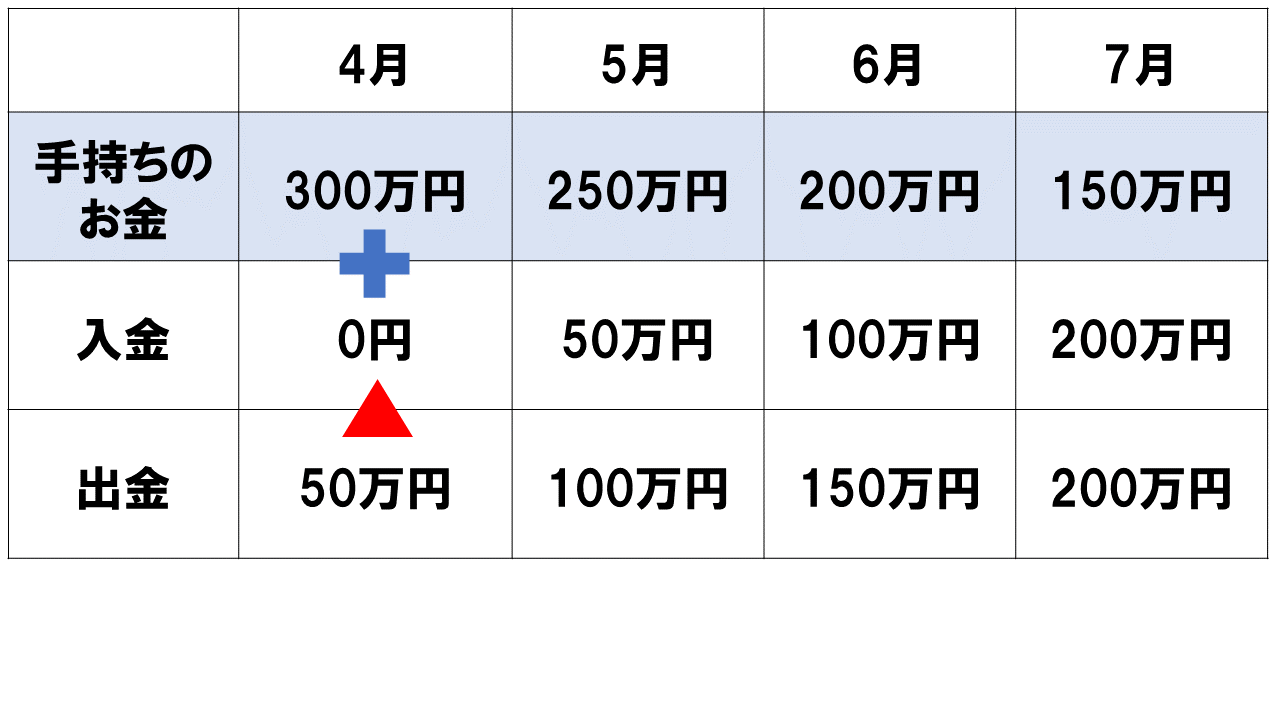

一方、売上高と仕入金額が同じでも入金と出金のタイミングが逆転し「入金は翌月、出金は当月」という条件になるとどうでしょう。

売上金額と仕入や給料にかかる費用は同じなのに、お金はみるみる減っていきます。

売れ行きがいいからとどんどん仕入れて人員も増やす、しかも支払いは即日または入金より前。そんな取引をすれば一気にキャッシュフローは悪化します。

取引条件は重要です。売上金の決済条件の見直し、仕入先への支払い条件の見直しや給料支給日の変更には手間がかかります。でも実現すればキャッシュフローが改善する可能性があります。まずはいま入出金のタイミングがどんな状況か、確認してみてください。

タイミングのズレを埋める

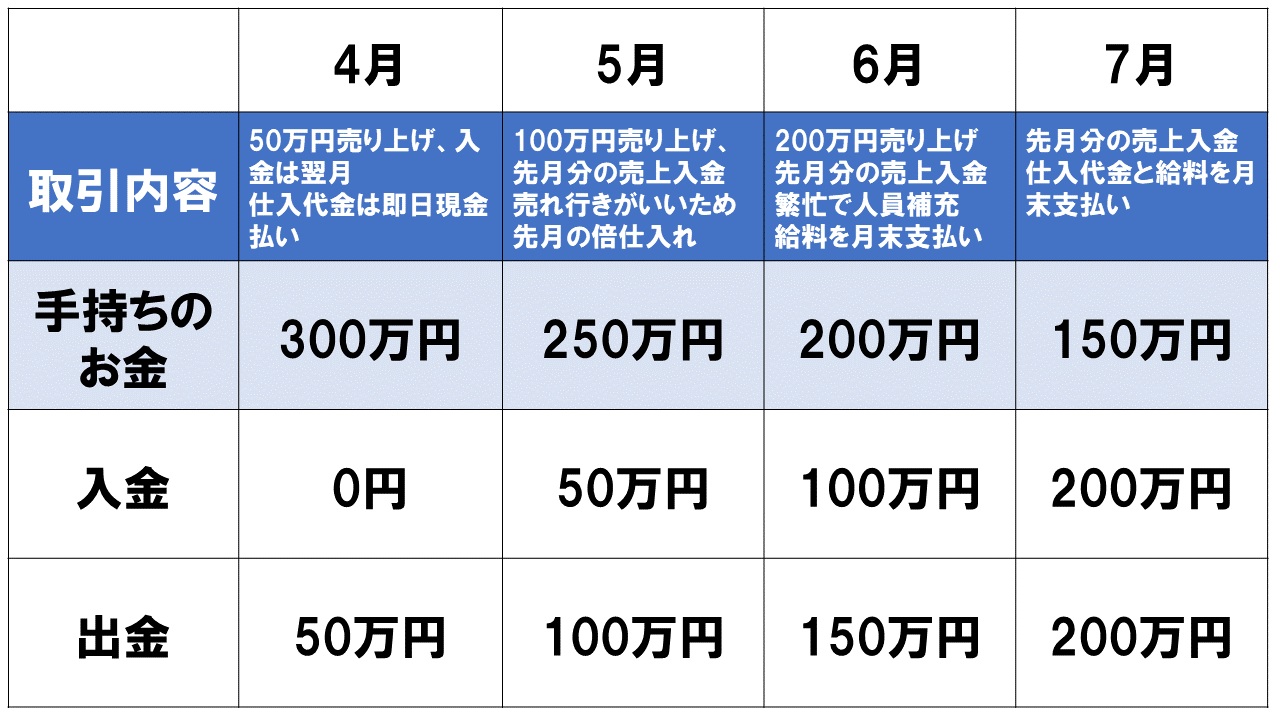

とはいえかならずしも条件変更できるとはかぎりません。そもそも創業時はほとんどのばあい売上をつくるために先にお金を支払います。

売上を作るには時間がかかります。入金までにはさらに時間がかかります。あらかじめそれを加味してお金を用意しておく必要があります。

手持ちのお金と同額のお金を借りておくことができればどうでしょう。

当面お金は減っていきますが、入金額が出金額を上回るまでの時間を稼ぐことができます。

資金繰り表で道の先を照らす

大事なのはお金が「いつ、いくら、なぜ」足りなくなるのかが分かっていること。

足元にしか光が届かない暗闇のなかを手探りで歩く状態を想像してみてください。どれくらいの大きさの障害物がどこにあるのかまったく分からないせいで、怖くて足を踏み出せません。

「いついくら足りなくなるか分からない」とはまさに真っ暗闇のなかを歩くようなものです。怖くて当然です。

そんな暗闇を照らしてくれるライトが「資金繰り表」です。

資金繰り表=おこずかい帳

「いつ、いくら、なぜ」足りなくなるか分かっていれば、事前に銀行にお金を借りる相談をすることもできます。

「資金繰り表」と聞いてハードルが上がりましたか? 安心してください。これが「資金繰り表」です。

構成は「当月の残高+入金ー出金=翌月の残高」。おこずかい帳と一緒です。

お金がなくても利益は出る

ただし「資金繰り表」にあらわれる金額は、税金の計算をする際に使う「決算書」の数字とはズレる点があります。

たとえば上の表では手持ちのお金は減っていきますが、決算書上の数字はこうです。

手持ちのお金はどんどん減っているのに利益は出ています。利益が出ていれば税金を払わなければなりません。お金はさらに出ていきます。

これが「利益はあるのにお金はない」「お金はないのに税金を払わなければいけない」という事態の正体です。

決算書とは別に「資金繰り表」が必要なのです。

まとめ

会社にとってキャッシュはよく「血液」にたとえられます。人の身体から血液が不足すればたちまち死にいたるのと同様に、会社もキャッシュが尽きれば倒れます。

そこで銀行から借入金という「輸血」をしてもらいます。

でも輸血することによって身体が活動して筋肉をつくり、自力で血を作りだせるようにならなければ意味がありません。自力で血を作りだし、さらに活動することによってどんどん足腰の強い身体になっていくのがキャッシュフローが正常化した状態です。

今後のキャッシュフローが正常かどうかは「資金繰り表」を見ないと分かりません。まずはひと月のお金の出入りとそのタイミングを確認してください。同じことを2ヵ月、3ヵ月、半年と作ってみることで、だんだんライトで照らされる範囲がひろがります。

半年先、手元のお金はどれくらいありますか? もし見当がつかないようなら「資金繰り表」作りに挑戦するか、キャッシュフローコーチ®にご相談ください。